Porównanie spółek biotechnologicznych Captor Therapeutics oraz Pure Biologics

Captor Therapeutics zmierza zadebiutować na rynku głównym, co połączone jest z emisją akcji. Spółka zajmuje się rozwojem leków w nowatorskiej technologii TPD. Jest o niej ostatnio bardzo głośno w różnych mediach skierowanych do inwestorów. My z kolei, widzimy w niej bardzo wiele podobieństw do spółki obserwowanej przez nas od dawna – Pure Biologics. Z tego względu pokusiliśmy się o małą analizę porównawczą.

Technologie, w jakich spółki rozwijają swoje projekty

Captor Therapeutics: Targeted Protein Degradation (celowana degradacja białek) – technologia, która wykorzystuje naturalne procesy usuwania patogennych białek. Technologia TPD przełamuje wiele z dotychczasowych ograniczeń leków, usuwając białka oporne na działanie dostępnych terapeutyków, białka, dla których nie ma możliwości opracowania klasycznych inhibitorów oraz wykorzystując potencjalną przewagę efektów farmakologicznych degraderów nad inhibitorami.

Pure Biologics: Immunonkologia – terapie mające skierować układ odpornościowy do walki z nowotworem oraz terapie pozaustrojowe wykorzysujące aptamery (sztucznie wyprodukowane krótkie fragmenty, zbudowane z tego samego materiału, co DNA). Imunoonkologia jest atrakcyjna ze względu na większe bezpieczeństwo dla pacjenta (minimalizowanie skutków ubocznych w odniesieniu do leków konwencjonalnych) oraz wykorzystanie naturalnych środków obronnych organizmu.

Gdybyśmy mieli bardzo ogólnie uporządkować terapie lekowe w walce z nowotworami od najstarszych do najnowszych wyglądałoby to następująco: klasyczna terapia, terapia celowana, immunoterapia, celowana degradacja białek. Technologia rozwijana w spółce Captor Therapeutics jest najbardziej innowacyjna, jednak rozwijana na szerszą skalę de facto dopiero od 2015 r. Leki biologiczne zaliczane też do nowatorskich technologii, są lepiej poznane i w praktyce na szerszą skalę już wykorzystywane. Obydwie spółki umiejscowione są w najbardziej atrakcyjnej części rynku biotechnologicznego: pracują nad stworzeniem leków „first in class” , czyli leków, które wykorzystują nowy i unikalny mechanizm działania.

Laboratoria oraz pracownicy

Captor Therapeutics: Spółka wynajmuje na terenie Wrocławskiego Parku Technologicznego na wyłączność ok. 1100 m2 powierzchni laboratoryjnej. Laboratorium wyposażone jest w najnowocześniejsze sprzęty, w tym w szczególności: chromatografy do oczyszczania białek np. ligaz E3, sprzęt do pomiarów spektroskopowych np. umożliwiający śledzenie ubikwitynacji i degradacji białek, sprzęt do badań z zakresu biologii strukturalnej i modelowania oraz 18 dygestoriów chemicznych na powierzchni około 400 m2.

Spółka zatrudnia 85 pracowników, (co obejmuje również jedną osobę zatrudnioną w Spółce Zależnej) – 37 z nich posiada stopień naukowy doktora.

Pure Biologics: Podobnie jw. spółka dysponuje nowoczesnym i dobrze wyposażonym zapleczem laboratoryjno-biurowym o powierzchni ok. 1000 m2, zlokalizowanym we Wrocławskim Parku Technologicznym, w którym zatrudnia 80 pracowników naukowych, w blisko 40% ze stopniem doktora. Łącznie 86 specjalistów obsługuje bezpośrednio segment naukowo badawczy, a w sumie zatrudnionych jest 96 osób w oparciu o umowę o pracę.

Ja zapewniają przedstawiciele obu spółek, ich kompetencje pozwalają realizować wszystkie projekty rozwoju leków (oraz dodatkowo w przypadku Pure Biologics terapeutycznych wyrobów medycznych) od fazy wyboru celu molekularnego do fazy testów in vitro włącznie – w całości w oparciu o własne zasoby naukowe i technologiczne. Pozwala to na całkowitą niezależność od licencjonowania kandydatów na leki od innych podmiotów czy uczelni oraz usługowych firm zewnętrznych, możliwość kontroli i pełną poufność prowadzonych badań w ich początkowym, najbardziej wrażliwym momencie.

Własne platformy

Captor Therapeutics: Spółka posiada 3 projekty platformowe (projekty P1, P2, P3), (z czego 2 są zakończone). Spółka używa platform do wytwarzania i testowania związków chemicznych w projektach dotyczących rozwoju kandydatów na leki.

Pure Biologics: Spółka posiada własne platformy technologiczne do generowania cząstek do programów badawczych PureSelect2 (platforma do generowania białek i przeciwciał) oraz PureApta (platforma do generowania tzw. aptamerów, czyli sztucznie wygenerowanych łańcuchów DNA lub RNA przypominających przeciwciała).

Z praktycznego punktu widzenia inwestora, pomijając możliwość wykonywania dość unikalnych zleceń kontraktowych na własnych platformach (oraz dodatkowo w przypadku Captor Therapeutics, czyli technologii TPD zawierania umów parteringowych do wspólnego prowadzenia prac badawczych) , wynika jedna o wiele ważniejsza sprawa – spółka realizując programy badawcze zaczyna zawsze od generowania cząstek : chemicznych (jak w przypadku Captora) lub przeciwciał i aptamerów (jak w przypadku Pure) wykorzystują własną platformę. Jest to o wiele tańsze, prostsze i wielokrotnie lepsze rozwiązania od tych laboratoriów, których takich platform nie mają. Po pierwsze inne laboratoria muszą taką cząstkę zamówić, – co zajmuje czas i kosztuje, po drugie, jeśli okaże w trakcie badań, że zamówione cząstki nie posiadają pożądanych właściwości trzeba się z powrotem cofnąć i zamówić kolejne cząsteczki badawcze. To wszystko trwa i kosztuje, w analizowanych spółkach nie ma tego rodzaju problemu, bo platformy są ich własnością i to jest wielka wartość dodana spółek.

Realizowane projekty

Captor Therapeutics: Spółka realizuje obecnie 5 projektów badawczo-rozwojowych w zakresie odkrycia i opracowania leków na choroby autoimmunologiczne i onkologiczne. CT1 (terapia raka wątrobowokomórkowego), CT2 (terapia chorób autoimmunologicznych i nowotworów układu krwionośnego), CT3 (indukcja apoptozy przy użyciu małocząsteczkowych związków chemicznych, jako interwencja terapeutyczna w schorzeniach nowotworowych), CT4 (opracowanie i rozwój pierwszego w klasie kandydata na lek, małocząsteczkowego degradera, w terapii raka jelita grubego), CT5 (zastosowanie technologii celowanej degradacji białek w terapii łuszczycy i reumatoidalnego zapalenia stawów).

Pure Biologics: Spółka w chwili obecnej posiada 3 projekty lekowe oparte na przeciwciałach: PB001 Multibody (rak jelita grubego i odbytu), PB003 PureActivator (niedrobnokomórkowy rak płuc), PB004 PureBike (potrójnie negatywny rak piersi) oraz 3 projekty (w tym dwa terapeutyczne) oparte na aptamerach : PB002 AptaPheresis, PB005 Apta-MG, PB006 Apta-MLN. Dodatkowo spółka prowadzi dwa konsorcjalne projekty naukowo-technologiczne PB007 (MARA) z partnerami ze środowisk akademickich z czterech krajów oraz PB008 (MAGGBRIS) z partnerami z pięciu krajów europejskich.

Jak są rozwijane są poszczególne cząsteczki, na jakim są etapie, – czyli kiedy możemy dojść do komercjalizacji ?

Chcielibyśmy w tym miejscu podkreślić bardzo ważny (a raczej prawdopodobnie najważniejszy) cenotwórczy aspekt dla obu spółek, przyjęty jako konsensus wśród analityków. To rozwijane leki (oraz terapie aptamerowe dodatkowo w przypadku Pure Biologics) są główną wartością spółek i od stopnia ich rozwoju (a w konsekwencji możliwości komercjalizacji) w rzeczywistości zależy ich kapitalizacja. Ten akapit, to naszym zdaniem jedna z najważniejszych podpowiedzi inwestorskich w tej analizie.

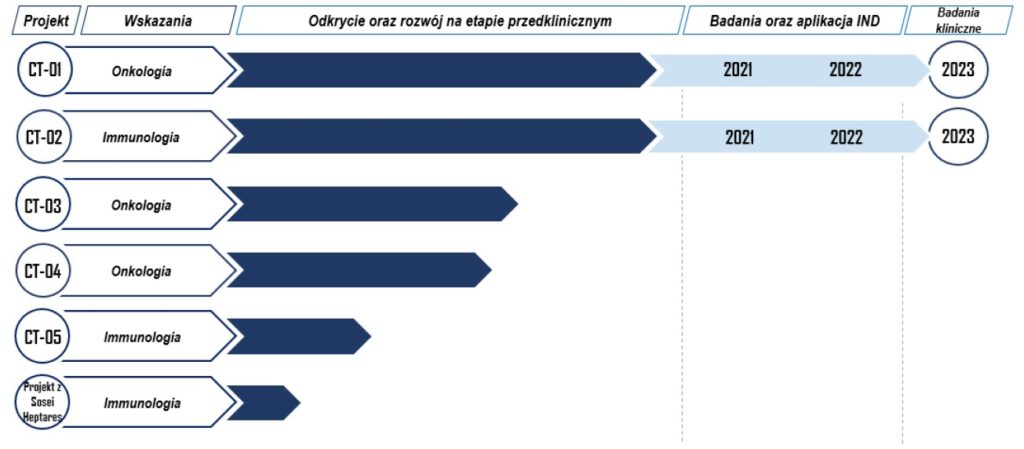

Captor Therapeutics: Spółka szacuje, kiedy jej projekty znajdą się w fazie I badań klinicznych: w 2023 r projekty CT1, CT2, CT3, pomiędzy 2023 r a 2025 r projekty CT4, CT5). Projekty CT1, CT2, CT3, CT4 są na etapie optymalizacji związku wiodącego, CT5 znajduje się obecnie na etapie ekspansji chemotypów do uzyskania związku wiodącego.

Niestety, opis w prospekcie w zakresie czasu oraz szczegółów rozwojów poszczególnych etapów projektów jest bardziej niż skromny. Należy mieć tylko nadzieję, że w kolejnych raportach kwartalnych zostanie to zmienione i szczegółowe opisy etapów rozwoju cząstek będą na bieżąco określane, ponieważ jest to jedyny element możliwej weryfikacji postępu prac przez inwestora.

Pure Biologics: Pierwszym projektem jest MultiBody PB001, który wszedł do badań przedklinicznych w grudniu 2020r. W kwietniu br, prawdopodobnie, zakończy swoją pierwszą „paczkę badań” przedklinicznych, która powinna wstępnie potwierdzić poprawność przyjętych założeń i otworzyć drogę do następnego etapu badań. Kolejny projekt PB002 AptaPheresis – w marcu br spółka poinformowała w komunikacie o podpisaniu umowy na badania przedkliniczne w ramach projektu, rozpoczną się one w III kw br. W drugim projekcie lekowym PB003, w tym roku, zostaną przeprowadzone testy aktywności in vitro na liniach nowotworowych i komórkach ludzkiej krwi oraz zaplanowano wstępne badanie toksykologiczne i walidacji hipotezy mechanizmu działania w modelu mysim lub modelu zarodków kurzych. W przypadku PB004 w roku bieżącym planowane jest potwierdzenia skuteczności wytypowanych cząsteczek pod względem indukowania odpowiedzi cytotoksycznej wobec komórek nowotworowych, a w projekcie terapeutycznym (PB005) zakończenie i wybór finalnych cząsteczek wiodących oraz zaplanowanie i przygotowanie do badania przedklinicznego w modelu zwierzęcym. W planach spółki jest zakończenie badań przedklinicznych projektów do końca 2023 r.

Strategia biznesowa

Captor Therapeutics: Spółka zakłada rozwój projektów w dwóch modelach biznesowych:

a) Głowna- doprowadzenie projekty do etapu badań przedklinicznych lub początkowej części I fazy badań klinicznych, a następnie udzielenie licencji dużemu podmiotowi (partnering) w zamian za płatność up-front, milestones i tantiemy

b) Dodatkowa- współpraca w oparciu o cele partnerów z wykorzystaniem własnych platform. Jest to bardzo często stosowany model w przypadku spółek działających w obszarze technologii TPD (Target Protein Degradation)

Pure Biologics: Zakłada identyczny model biznesowy jak Captor Therapeutics w pierwszym wariancie (strategia główna).

Należy zaznaczyć, że ew. komercjalizacja w obszarach (główny model biznesowy), w których poruszają się spółki następuje zazwyczaj wiele lat wcześniej niż w lekach konwencjonalnych (te ostatnie zazwyczaj podpisują umowy parteringowe w późniejszych fazach klinicznych), co oczywiście jest o wiele atrakcyjniejsze zarówno do spółki jak i dla inwestorów.

Transakcje referencyjne

Przedstawiamy zakres transakcji referencyjnych. Trzeba zwrócić uwagę na fakt, iż bardzo trudno jest wyznaczyć jakąkolwiek przeciętną wartość tego typu umowy, ponieważ ich rozrzut jest ogromny. Wartość samej transakcji i jej szczegółowe warunki zależą od bardzo wielu czynników: udziału w kosztach, stopnia rozwoju cząsteczki lub technologii, ryzyka niepowodzenia, potencjału sprzedażowego itp. Jednak schemat jest w każdym przypadku bardzo zbliżony. Większość tego typu umów składa się ze stosunkowo niewielkiej płatności wstępnej (up-front), serii płatności wypłacanych za realizację określonych celów (milestones) oraz tantiem od sprzedaży potencjalnego leku.

Captor Therapeutics: Na prezentacji dla inwestorów możemy znaleźć kilkanaście transakcji referencyjnych. Niestety, spółka nie podaje szczegółowych wartości ich poszczególnych etapów, a jedynie całkowite wartości w biodolarach. Wahają się one w przedziale 405 mln – 2,5 mld USD. Z innych źródeł wiadomo, że część z nich nie była realizowana w najbardziej typowym modelu dla spółek biotechnologicznych, ale w „drugim wariancie” Captora, czyli współpracy w oparciu o cele partnerów z wykorzystaniem własnych platform spółki. Możliwe, że wytłumaczeniem tego faktu jest nowość technologii.

Przykładowe transakcje:

| Arvinas | Merck | 434 mln | 2015 |

| Kymera Therapeutics | Sanofi | 150 mln up-front + 2 mld milestones + royalties | 2020 |

| C4 Therapeutics | Biogen | up-front + 415 mln milestones + royalties | 2019 |

Pure Biologics: Spółka na swoich prezentacjach wielokrotnie pokazywała wybrane transakcje referencyjne. Jak zapewnia, transakcje te były precyzyjnie dobrane pod względem podobieństwa i dotyczą bardzo podobnych obszarów terapeutycznych (immunoonkologia) oraz cząstek aktywnych leku jak rozwijane przez nich (np.: przeciwciała bispecyficzne jako cząstki aktywne leku w kategorii First- in –class). Podane wartości to od 15 mln euro (transakcja na początku fazy przedklinicznej) do 120 mln USD ( transakcja przed pierwszą fazą kliniczną) jako Up-front + 0,6 do 1,7 mld Milestones + Royalties /jedną cząsteczkę.

Przykładowe transakcje:

| OSE Immunotherapeutics | Boehringer Ingelheim | 15 mln EUR up-front + 1,1 mld EUR w milestones + royalties | 2018 |

| Crown Bioscience | CBT Pharmaceuticals | > 47 mln USD up-front + milestones + royalties | 2018 |

| Agenus | Gilead | 120 mln USD up-front + 1,7 mld USD | 2019 |

Pieniądze na badania

Captor Therapeutics: Środki pozyskane z obecnej emisji przeznaczone będą do realizacji celów strategicznych spółki w perspektywie do końca 2022 r., związanych przede wszystkim z działalnością badawczo-rozwojową, w tym w szczególności dotyczącą obecnie realizowanych projektów, jak i przyszłych projektów, które spółka zamierza zrealizować.

Pure Biologics: Wszystkie obecne projekty komercyjne będą realizowane do końca 2023r. Katalog projektów na dzisiaj jest zamknięty. Ostatnia emisja spółki była w grudniu 2020r, w których spółka pozyskała 54 mln zł.

Spółka szacuje łączne nakłady potrzebne na zrealizowanie kluczowych projektów w latach 2020-2023 na ok. 130,4 mln zł, z czego 47,8 mln zł planuje sfinansować środkami pozyskanymi z ostatniej emisji, a pozostałą część środkami pochodzącymi z kolejnych transz dotacji oraz środkami własnymi pozyskanymi m.in. z bieżącej działalności spółki.

Programy motywacyjne

Obydwie spółki traktują pracowników jako swój największy kapitał i trudno się z tym nie zgodzić, bo to oni są decydującym ogniwem sukcesu lub jego braku. Ludzi i to jak najlepszych, trzeba przyciągać lub jeśli już są zatrzymać i zmotywować. Wtedy spółki będą miały prawdopodobieństwo uzyskania jak najlepszych wyników prac i ich skomercjalizowania a kapitalizacja rynkowa jest oczywiście wyłącznie pochodną powyższych.

Na podstawie obydwóch programów motywacyjnych osoby uprawnione będą miały prawo do nabycia istniejących lub nowo wyemitowanych akcji spółki. Cena jednostkowa sprzedaży takiej akcji wynosi 0,10 PLN.

Captor Therapeutics: Na datę prospektu zawarto umowy udziału w programie motywacyjnym z 70 pracownikami (w tym byłymi pracownikami) na łączną liczbę 147.673 akcji oraz z niektórymi członkami Rady Nadzorczej, na łączną liczbę 49.772 akcji. Zarząd spółki, po uzyskaniu zgody rady nadzorczej, jest uprawniony do uzupełniania listy osób uprawnionych do uczestnictwa w programie o nowo zatrudnione osoby i zawarcia umów z tymi osobami – do czasu wyczerpania łącznej puli 237.244 akcji zwykłych spółki. Akcje te zostaną wyemitowane.

W celu uczestnictwa w programie motywacyjnym, pracownicy spółki będą zawierali umowy, na podstawie których nabycie akcji odbywać się będzie w czterech równych transzach, przypadających na pierwszą, drugą, trzecia i czwartą rocznicę zawarcia umowy udziału w programie motywacyjnym. Warunkiem nabycia prawa do kolejnych transz jest pozostawanie przez pracownika w zatrudnieniu w dacie kolejnych rocznic podpisania umowy udziału w programie motywacyjnym. Pracownicy spółki w umowach dotyczących udziału w programie motywacyjnym zobowiązują się nie zbywać nabytych akcji przez okres roku od daty nabycia danej transzy akcji.

Pure Biologics: Elementem programu motywacyjnego jest 241 000 akcji własnych oddanych przez akcjonariuszy założycieli, którzy postanowili przeznaczyć część należących do nich akcji, nie obciążając tym samym pozostałych akcjonariuszy czyli nie rozwadniając kapitału. Dotyczyło to aż 14,6% kapitalizacji spółki (przed ostatnią emisją) i stanowiły one ok. 26% akcji posiadanych przez akcjonariuszy założycieli. Program motywacyjny trwający od stycznia 2020r będzie realizowany do stycznia 2022r, na akcje są podpisane obowiązujące w tym czasie umowy lock-up. Programem motywacyjnym objętych jest 81 pracowników spółki.

Ryzyka

W obydwu spółkach ten element jest wspólny. Najważniejsze z ryzyk naszym zdaniem to:

- nieprzejście poszczególnych programów badawczych do kolejnych etapów

- brak finansowania

- odejście kluczowych osób

- trudności w pozyskaniu partnera w dalszym rozwijaniu cząstek

Ale trzeba też pamiętać, że powyższymi ryzykami spółki starają się zarządzać– spółki posiadają równolegle kilka programów badawczych, duże programy motywacyjne oraz kompetentne międzynarodowe team’y.

Kapitalizacja spółek

Captor Therapeutics: Przedmiotem obecnej oferty spółki jest 1069500 akcji zwykłych z ceną 172 zł/szt. Spółka oczekuje, że wpływy netto z emisji wyniosą 149,9 mln PLN. Wobec powyższego kapitalizacja spółki po udanej emisji powinna wynosić 710 mln zł (a uwzględniając wszystkie akcje z programu motywacyjnego 750 mln zł).

Pure Biologics: Obecna kapitalizacja rynkowa spółki wynosi 270 mln zł.

Warto przypomnieć, że w listopadzie 2020r przy ostatniej emisji akcji i przejściu spółki na GWP został wykonana przez BM Boś raport analityczny. Zgodnie z nim wycena spółki po emisji mieściła się w przedziale 272 – 510 mln zł. Jest to oczywiście wycena ustalona na podstawie stopnia zaawansowania projektów (listopad 2020r) i wraz z postępami prac będzie się zmieniać. Należy przypomnieć, iż od tamtej pory nastąpił rozwój projektów a jeden z nich jest w badaniach przedklinicznych, drugi ma podpisaną umowę na takie badania.

W tym miejscu warto przypomnieć o generalnej zasadzie wzrostu cen akcji w dniach ogłoszenia transakcji: Według analiz HBM Partners, średni wzrost cen akcji w dniu ogłoszenia transakcji w 2019 wyniósł prawie 100%, co ciekawe stwierdzono również, że w latach 2015-2019 wzrost był wyższy w przypadku mniejszych, a mniejszy w przypadku większych transakcji. Również na naszym polskim podwórku ostatnio tego typu transakcja miała miejsce – OncoArendi Therapeutics podpisało umowę z belgijskim Galapagos.