Jak dokonywać prawidłowych analiz, czyli jak być lepszym inwestorem

Po co być lepszym inwestorem? To chyba pytanie z kategorii pytań retorycznych, oczywiście, żeby zarobić więcej pieniędzy. Tylko jak to zrobić?

Na początek musimy powtórzyć to o czym pisaliśmy jakiś czas temu.

Największym błędem inwestora lub trader’a jest postrzeganie zagrania lub inwestycji w kategoriach pieniędzy – straciłem, a mogłem zarobić/ zarobiłem mniej, a mogłem więcej itd. Z chwilą, gdy zaczynasz w inwestowaniu myśleć o pieniądzach zazwyczaj dochodzi do błędów, strat oraz utraty zaufania we własne umiejętności. W grę zaczynają wchodzić emocje – strach i chciwość, czyli najwięksi wrogowie każdego inwestora. W naszym odczuciu inwestowanie powinno być traktowane jako praca (może być dodatkowa, wszystko jedno), z którą w konsekwencji są związane pieniądze, nigdy odwrotnie.

Według nas kluczem do sukcesu jest analiza i prawidłowa decyzyjność

Ok, łatwo mówić, ale jak ją realizować?

Pomocne będzie tutaj prześledzenie przykładowego cyklu decyzyjnego:

Rozważamy zakup aktywa inwestycyjnego X do naszego portfela

- Przechodzimy do realizacji:

Głęboka analiza fundamentalna lub techniczna. Nie piszemy o tym jak to zrobić, napisano o tym tysiące książek, istotne jest tylko, że ją wykonujemy. - Nasz wniosek końcowy:

Aktywo inwestycyjne X jest warte zakupu. Kosztowało nas to dużo czasu, analizy danych, ale jesteśmy zadowoleni – zakładamy, że wykonaliśmy analizę poprawnie, niczego nie pominęliśmy, przy pełnym zaangażowaniu zgodnie z naszą najlepszą wiedzą. - Co się dzieje dalej:

Może komuś powiemy o naszej decyzji, może wejdziemy na forum i… zaczynamy mieć wątpliwości, bo ktoś skrytykuje, powie, że źle zrobiliśmy. W głowie zaczyna kiełkować myśl – „a jeśli stracę…”.

Przyczyną są emocje nie mające nic wspólnego z prawidłową analizą i wyciągniętymi wnioskami

Czy to oznacza, że powinniśmy się wrócić i przeanalizować jeszcze raz?

Zdecydowanie nie, zakładając, że analiza została wykonana rzetelnie, a w międzyczasie nie pozyskaliśmy żadnych nowych danych, szkoda naszego czasu, dane do analizy się nie zmieniły.

Czy to jest trudne? Zdecydowanie tak, człowiek nigdy nie uwolni się od emocji, ale rozumiejąc mechanizm może w dużym stopniu być ich świadomym.

- Kurs się zmienia:

- Załóżmy wariant negatywny: wybrane przez nas aktywo traci na wartości. Czy popełniliśmy błąd w naszej analizie? Jeśli proces decyzyjny został wykonany prawidłowo to przypadek statystyczny i tyle.

Czy to oznacza, że powinniśmy być zawsze pewni swojej decyzji?

Zdecydowanie nie, ale jedynie w przypadku kiedy dane do analizy uległy zmianie np: w przypadku analizy fundamentalnej pojawiły się informacje, o których nie mogliśmy wcześniej wiedzieć, w przypadku analizy technicznej, rynek nie realizuje wcześniej wyrysowanej formacji i ja neguje. - Załóżmy drugi wariant – pozytywny: wybrane przez nas aktywo zyskuje na wartości, jesteśmy zadowoleni, że zarabiamy

Czy może w tym przypadku powinniśmy być pewni swojej decyzji? Również nie, ale jedynie w przypadku opisanym jak wyżej. Pamiętajmy, że tak długo jak mamy otwartą pozycję zysk jest iluzoryczny.

- Dane uległy zmianie – analizę musimy zacząć od początku:

Czy jeżeli w wyniku przeprowadzenia nowej analizy wyjdzie nam inny wniosek to oznacza, że wtedy popełniliśmy błąd?

Nie, ponieważ podejmowaliśmy decyzję na podstawie danych najbardziej pełnych i dostępnych na dany moment.

Czy profesjonalne podejmowanie decyzji jest trudne? Bardzo trudne, bo: wymaga pracy, zebrania danych, długich godzin analiz. Przeciwnikami są przekonania, inne opinie, „wieść ludowa” że coś jest lepsze, a coś gorsze co tworzy naturalną ludzka skłonność do pójścia na skróty i powielenia zdania innych

Niewiele osób zastanawia się też, że każda analiza jest na tyle prawidłowa na ile są prawidłowe dane do tej analizy, nawet jeżeli najbardziej prawidłowe i logicznie wyciągnięte są wnioski z tej analizy.

A co jak wyjdzie nam, że popełniliśmy błąd? Nie sprawdziliśmy czegoś, o czymś nie pomyśleliśmy wskutek czego powstały inne dane do analizy, należy przeprowadzić ta analizę jeszcze raz z rzetelnością poprzedniej. Przyznać się (głównie przed sobą, tłumacząc przyczyny tj. dlaczego tak się stało ?) i zmienić opinię to najważniejszy element inwestorskiego rozwoju

Co ciekawego – opisany powyżej cykl decyzyjny i wnioskowanie działa wszędzie i w życiu zawodowym i prywatnym. Pamiętajmy, że z reguły, naszym największym wrogiem w podejmowaniu decyzji są emocje.

Czy warto się mimo wszystko pokusić o podejmowanie świadomych inwestorskich decyzji?

Rozmawiając w wieloma inwestorami profesjonalnymi wiemy, że im się to opłaca, nam, prawdę mówiąc też 😉

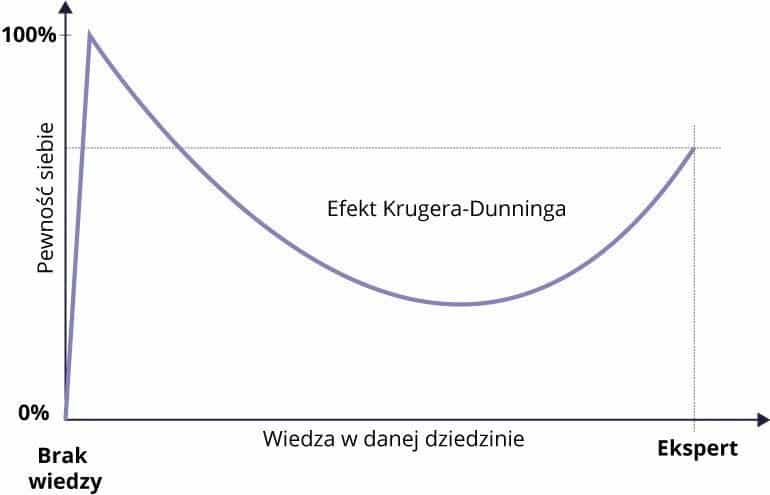

Na koniec jako podsumowanie, z cyklu „lepiej wiedzieć niż nie wiedzieć” – efekt Krugera-Dunninga

Efekt krugera-dunninga opisało dwóch socjologów: Justin Kruger i David Dunning. Co on właściwie oznacza?

Po pierwsze, że osoby o niskich kwalifikacjach przeceniają swoją wiedzę i umiejętności.

Po drugie zaś, że eksperci w danej dziedzinie mocno je zaniżają.